360私有化正紧锣密鼓进行之中。半个月前,360已达成私有化协议,估值达93亿美元。

参与交易的投资者包括中信国安、中国平安、红杉资本中国、泰康人寿和阳光保险等。中信国安日前已发布公告,证实将投资4亿美元,占本次360私有化现金总对价的4.3%。

另一方面,360董事长周鸿祎(微博)等组成的财团计划贷款34亿美元,这笔贷款由中国工商银行全部包销,中国工商银行还邀请中国另外两家银行参与对360贷款交易。

这笔贷款包括价值30亿美元的7年期贷款和价值4亿美元的过桥贷款,借款人为一家国内公司。因为负责为这起贷款交易提供担保的是中国公司,所以该贷款交易将在中国完成。

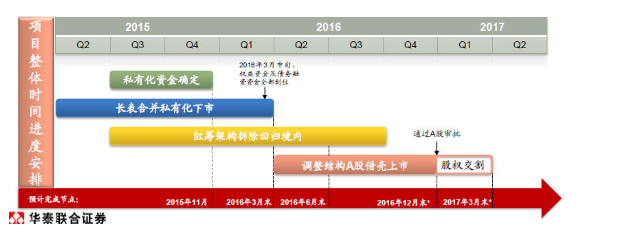

360私有化项目主要由华泰联合证券承销。腾讯科技日前拿到的华泰联合证券资料显示,360计划2015年底确定私有化资金,2016年3月中旬资金全部到位,并完成360私有化下市。

360的私有化路线图还显示,360在准备红筹架构拆回境内,并准备A股借壳上市。360预计在2016年12月末通过A股审批,并在2017年3月完成360的股权交割交易。

采取双重股权结构 买方团成员有65.8%投票权

当前,360董事会成员包括360董事长兼CEO周鸿祎、总裁齐向东、首席工程师曹曙、红杉资本合伙人沈南鹏以及董事William Mark Evans、黄明、廖建文、Eric Chen等8名成员。

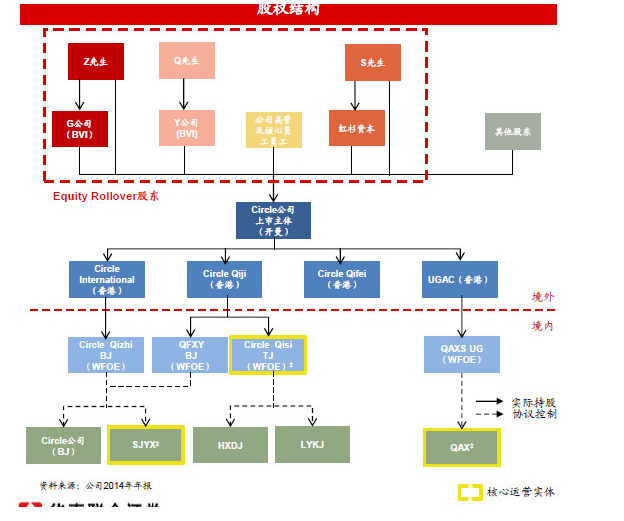

360股权结构图(腾讯科技配图)

上图中Z先生为周鸿祎、Q先生为齐向东、S先生为沈南鹏,其他高管还包括公司总工程师兼董事曹曙、公司联席首席财务官姚珏、徐祚立及公司技术副总裁及其他多名360核心员工。

360采用双重股权结构,分为A类股和B类股;A类股每股享有一份投票权,B类股每股享有五份投票权。360买方团成员合计投票权约为65.8%,对360重大事项有较强的影响力。

360本次交易资金需求量预计约为94亿美元,主要包括两部分:收购其他股东股权所需资金;对公司现存长期债务进行债务置换所需资金。

360私有化阶段资金来源初步确定也为两个:分别是权益融资约为60亿美元;债务融资不超过34亿美元。

完成私有化后,在与360重组方案相协调的前提下,360或将新增发一个约15%的期权激励并授予核心管理团队,其中80%给360董事长周鸿祎,剩下20%给其他核心管理团队。

此前,腾讯科技拿到的资料显示,这一次360私有化过程中,周鸿祎可能会套现1~2亿美元现金用于支付私有化重组过程中税收费用,剩余部分将全部平移。

齐向东可能会套现3~5亿美元,剩余部分将全部平移。分析人士认为,齐向东大笔减持360股份背后,很大一部分费用可能用于支付360企业安全业务MBO所需要的资金问题。

360私有化三部曲:将启动境内股权激励平台

中信国安日前发布的公告显示,360私有化的一般流程主要有5个步骤,分别是:

1、买方团核心成员向360公司董事会提交私有化方案;

2、360成立特别委员会,对该方案进行评估;特别委员会聘请的投行提供独立的公平意见书以佐证本次交易对价的合理性;双方进行谈判并草拟合并协议;特别委员会和董事会批准签署合并协议;

3、宣布最终收购协议后,准备SEC要求的注册文件,包括Schedule 13E-3,并向SEC提交,后续对SEC相关意见进行回复,私有化的完成必须以SEC发出无异议函为前提,SEC是否能够发出无异议函存在不确定性风险;

4、经SEC批准后向股东邮寄投票文件并举行股东投票,股东大会;

5、经股东投票通过后交易完成,从交易所退市并注销在SEC的注册。

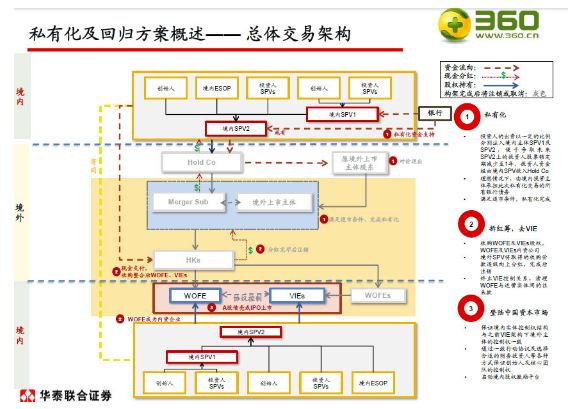

华泰联合证券的资料也显示,360私有化及回归A股市场有三部曲,分别是私有化——拆红筹,去VIE——登陆中国资本市场。

360私有化的步骤(腾讯科技配图)

按照计划,在360私有化阶段,投资人的出资以一定的比例分别注入境内主体SPV1及SPV2,便于争取未来SPV2上的投资人股票锁定期减少至1年。

如上图所示,投资人资金经由境内SPV投入Hold Co。理想情况下,由境内投资主体承担此次私有化交易的所有银行债务;360满足退市条件,私有化完成。

此外,360买方财团终止VIE控制关系,清理WOFE与运营实体间的往来款,再保证境内实体控制权结构与之前VIE架构下境外主体的控制权一致,启动360的境内股权激励平台。

传统红筹回归一般方法为先海外美元私有化下市、再拆红筹人民币贷款替换、最后实现境内上市的“三步走”方法。

据知情人士透露,360选择的这一套方案优势是,将实现私有化下市同时主体一步回归境内,在结构调整同时进行借壳上市,从而达到私有化、回归境内及A股上市的无缝衔接,能够最大限度的加快项目进程,完成公司的回归A股上市。

此外,这一方案通过对投资的结构设计,优化了投资人的流动性;也在最大程度的缩减了公司在退市及下市状态的时间,避免较长时间内公司无法利用资本市场融资扩张的状态。

当然,360方案的一些规定也吓阻了部分投资人参与,主要是投资时间过长及回报不确定性。

其中,SPV1规定上市成功后股份需锁定3年,同时周鸿祎作为SPV1的实际控制人,对SPV1有绝对的投票权。即投资者2/3的股权需要锁定3年后方可套现。

SPV2锁定期1年,周鸿祎与齐向东的股权都在SPV2。但是投资人过1年锁定期可以套现后,还必须先还30亿由投资人背负的下市贷款。

这就使得很多机构获得360私有化的份额后,并没有花费自有资金,而是又将这些份额做成理财产品,并向其他中小机构兜售,如中信资产就在出售最低认购额度为1000万元的产品。

中概股回归借壳现象或减少

当前,巨人网络、分众传媒、盛大游戏及准备回归A股的360都选择借壳上市。不过,从未来趋势看,大型互联网企业在国内借壳上市现象可能减少,而会选择独立直接上市。

这主要是受益于国内资本政策的影响。如全国人大常委会27日下午表决通过《关于授权国务院在实施股票发行注册制改革中调整适用〈中华人民共和国证券法〉有关规定的决定》。

根据决定,实行注册制,具体实施方案由国务院作出规定,报全国人民代表大会常务委员会备案。决定自明年3月1日施行,期限为两年。

上交所负责人曾表示,注册制的实施将极大简化企业发行上市程序、降低上市门槛,增加资本市场的包容度和覆盖面,为互联网企业在境内资本市场上市提供良好的制度环境。

好的政策不限于此。最近证监会副主席方星海在国务院政策吹风会上透露,推出战略新兴板为2016年发展资本市场的五项重点工作中的首要任务,并透露战略新兴板明年一定要推出。

在国务院的积极布置下,目前上交所已成立了专门的新兴产业板注册中心,人员和设备都已到位。有消息称,战略新兴板在明年7月前有望推出。

资料显示,战略新兴板概念股涉及七大领域:新能源节能环保、新型信息产业、生物产业、新能源、新能源汽车、高端装备制造业和新材料。上市条件上,战略新兴板淡化盈利要求。

此前有传闻称,上海已选定蚂蚁金服、中国商飞、大众点评及爱奇艺,作为上交所战略新兴板首批挂牌企业,通过这四家优质公司树立示范效应。腾讯科技获悉,爱奇艺已在拆VIE。

注册制和战略新兴板的推出,使得互联网企业上市门槛大幅降低。当然,汉理资本CEO钱学锋对腾讯科技表示,即便战略新兴板推出,由于排队企业众多,可能很多企业不得不排队。

营业执照公示信息

营业执照公示信息